Nghị định số 92/2021/NĐ-CP: Đơn giản với người nộp thuế, thêm trách nhiệm cho cán bộ cơ quan thuế

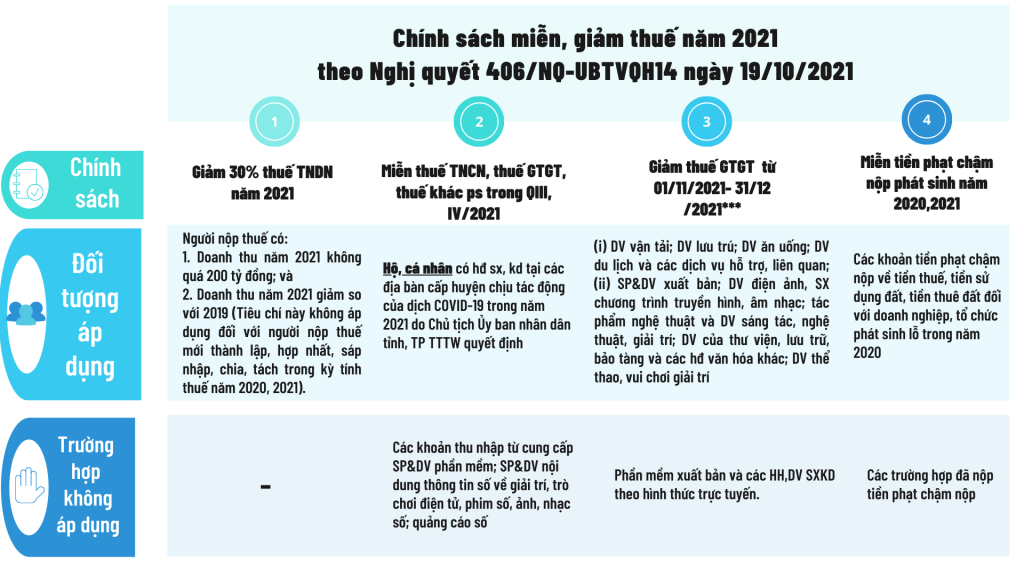

Chính phủ vừa ban hành Nghị định số 92/2021/NĐ-CP quy định chi tiết thi hành Nghị quyết số 406/NQ-UBTVQH15 của Ủy ban Thường vụ Quốc hội về một số giải pháp nhằm hỗ trợ doanh nghiệp, người dân chịu tác động của dịch COVID-19. Nghị định đặc biệt chú trọng đến việc tạo điều kiện cho người nộp thuế nhờ việc đơn giản trình tự, thủ tục của NNT trong quá trình thực hiện miễn, giảm thuế.

Đơn giản hoá thủ tục cho người nộp thuế

Nghị định số 92/2021/NĐ-CP đa số kế thừa Nghị định 114/2020/NĐ-CP trên nguyên tắc đơn giản hóa thủ tục, không làm tăng thủ tục hành chính mới cho người nộp thuế mà chỉ tăng thêm các công việc của cán bộ quản lý thuế vì Cơ quan thuế lập danh sách hộ kinh doanh, cá nhân kinh doanh, căn cứ số thuế phải nộp của từng hộ kinh doanh, cá nhân kinh doanh theo Thông báo nộp tiền trên cơ sở dữ liệu của cơ quan thuế để xác định số thuế được miễn…

Đối với trường hợp người nộp thuế xác định lại kết quả sản xuất kinh doanh của kỳ tính thuế năm 2020 mà bị lỗ (kết quả sản xuất kinh doanh mà người nộp thuế xác định lại khác với dữ liệu của cơ quan thuế) thì người nộp thuế lập Văn bản đề nghị miễn tiền chậm nộp gửi đến cơ quan thuế. Hồ sơ đề nghị miễn tiền chậm nộp chỉ cần Văn bản đề nghị miễn tiền chậm nộp và được gửi đến cơ quan thuế bằng một trong ba hình thức: điện tử, trực tiếp hoặc bưu chính.

Căn cứ quy định của Luật Quản lý thuế và các văn bản hướng dẫn, Nghị định số 92/2021/NĐ-CP quy định rõ việc miễn các khoản thuế phải nộp phát sinh từ hoạt động sản xuất kinh doanh của các tháng trong quý III và quý IV năm 2021 đối với hộ kinh doanh, cá nhân kinh doanh và quy trình, thủ tục thực hiện kèm theo các biểu mẫu.

Chủ tịch Ủy ban nhân dân tỉnh, thành phố trực thuộc trung ương căn cứ Thông báo trong năm 2021 của cơ quan có thẩm quyền tại địa phương liên quan đến dịch COVID-19, trong đó có nội dung dừng hoặc ngừng hoặc tạm ngừng hoạt động sản xuất kinh doanh đối với một hoặc nhiều hộ kinh doanh, cá nhân kinh doanh trên địa bàn (bao gồm cả việc phong tỏa, cách ly xã hội một hoặc nhiều khu vực trên địa bàn) để ban hành Danh sách các địa bàn cấp huyện chịu tác động của dịch COVID-19 quy định tại khoản này.

Không áp dụng việc miễn thuế đối với các khoản thu nhập, doanh thu từ cung cấp sản phẩm và dịch vụ phần mềm; sản phẩm và dịch vụ nội dung thông tin số về giải trí, trò chơi điện tử, phim số, ảnh số, nhạc số; quảng cáo số.

Trình tự thủ tục nhanh, đơn giản

Khoản 4 Điều 1 Nghị quyết số 406/NQ-UBTVQH15 quy định: “Miễn tiền chậm nộp phát sinh trong năm 2020 và năm 2021 của các khoản nợ tiền thuế, tiền sử dụng đất, tiền thuê đất đối với doanh nghiệp, tổ chức (bao gồm cả đơn vị phụ thuộc, địa điểm kinh doanh) phát sinh lỗ trong năm 2020. Không áp dụng quy định tại khoản này đối với các trường hợp đã nộp tiền chậm nộp.”

Để tạo thuận lợi cho người nộp thuế, căn cứ Luật Quản lý thuế và các văn bản hướng dẫn, Nghị định số 92/2021/NĐ-CP giao cơ quan thuế quản lý trực tiếp, cơ quan thuế quản lý khoản thuế, thu tiền sử dụng đất, tiền thuê đất căn cứ dữ liệu quản lý thuế, xác định số tiền chậm nộp phát sinh trong năm 2020, năm 2021 của người nộp thuế để ban hành quyết định miễn tiền chậm nộp.

Đồng thời, Thủ trưởng cơ quan thuế quản lý trực tiếp, cơ quan thuế quản lý khoản thuế, thu tiền sử dụng đất, tiền thuê đất quyết định miễn tiền chậm nộp đối với người nộp thuế.

Nghị định số 92/2021/NĐ-CP quy định, trong thời hạn 15 (mười lăm) ngày làm việc kể từ ngày tiếp nhận văn bản đề nghị miễn tiền chậm nộp của người nộp thuế, cơ quan thuế ban hành Thông báo không chấp thuận miễn tiền chậm nộp đối với trường hợp thuộc đối tượng được miễn tiền chậm nộp.

Quyết định miễn tiền chậm nộp được gửi cho người nộp thuế bằng phương thức điện tử và đăng công khai trên trang thông tin điện tử ngành thuế.

Trong thực tế thực hiện có thể phát sinh các trường hợp người nộp thuế kê khai chưa chính xác phải thực hiện điều chỉnh hoặc các trường hợp qua thanh tra, kiểm tra, kiểm toán phát hiện việc kê khai, áp dụng không đúng quy định. Theo đó, căn cứ quy định của Luật Quản lý thuế và các văn bản hướng dẫn, tại Nghị định số 92/2021/NĐ-CP có quy định rõ việc xử lý đối với các trường hợp phải điều chỉnh lại như sau “Trường hợp người nộp thuế thuộc đối tượng được miễn tiền chậm nộp theo khoản 1 Điều này khai bổ sung hồ sơ khai thuế hoặc cơ quan thuế, cơ quan có thẩm quyền qua thanh tra, kiểm tra, kiểm toán phát hiện hoặc cơ quan thuế, cơ quan có thẩm quyền có quyết định, thông báo làm tăng số tiền thuế, tiền sử dụng đất, tiền thuê đất phải nộp thì người nộp thuế không phải nộp số tiền chậm nộp phát sinh trong năm 2020, năm 2021 đối với số tiền thuế, tiền sử dụng đất, tiền thuê đất phải nộp tăng thêm nếu đáp ứng điều kiện lỗ phát sinh trong kỳ tính thuế năm 2020”.

Bổ sung cách xác định doanh thu

Nghị định số 92/2021/NĐ-CP được thiết kế theo hướng kế thừa hầu hết các quy định của Nghị định số 114/2020/NĐ-CP. Bên cạnh đó, có bổ sung quy định chi tiết một số nội dung để phù hợp với Nghị quyết số 406/NQ-UBTVQH15, Luật Quản lý thuế số 38/2019/QH14 ngày 13/6/2019, Luật Xử lý vi phạm hành chính số 67/2020/QH14 ngày 13/11/2020 và thực tế thực hiện như sau:

Quy định rõ “Không áp dụng tiêu chí doanh thu trong kỳ tính thuế năm 2021 giảm so với doanh thu trong kỳ tính thuế năm 2019 đối với trường hợp doanh nghiệp mới thành lập, hợp nhất, sáp nhập, chia, tách trong kỳ tính thuế năm 2020 và năm 2021”.

Sửa đổi, bổ sung quy định rõ doanh thu trong kỳ tính thuế TNDN làm căn cứ xác định đối tượng được giảm thuế như sau “Doanh thu trong kỳ tính thuế thu nhập doanh nghiệp bao gồm toàn bộ tiền bán hàng, tiền gia công, tiền cung ứng dịch vụ và từ hoạt động kinh doanh dưới hình thức hợp đồng hợp tác kinh doanh, kể cả trợ giá, phụ thu, phụ trội mà doanh nghiệp được hưởng theo quy định của Luật Thuế thu nhập doanh nghiệp và các văn bản hướng dẫn thi hành, không bao gồm các khoản giảm trừ doanh thu, doanh thu từ hoạt động tài chính và thu nhập khác” để đảm bảo minh bạch, tránh vướng mắc trong thực hiện.

Bổ sung quy định cụ thể cách xác định doanh thu trong một số trường hợp đặc thù để đảm bảo minh bạch. Cụ thể qua thực hiện Nghị định số 114/2020/NĐ-CP có phát sinh vướng mắc về doanh thu làm căn cứ xác định đối tượng được giảm thuế của các trường hợp doanh nghiệp có các đơn vị phụ thuộc, địa điểm kinh doanh nên phát sinh doanh thu nội bộ, vì vậy Nghị định số 92/2021/NĐ-CP đã bổ sung quy định cụ thể để đảm bảo khả thi trong thực hiện.

Từ kỳ tính thuế TNDN năm 2021, tờ khai quyết toán thuế TNDN năm thực hiện theo mẫu tờ khai ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính hướng dẫn một số điều của Luật Quản lý thuế và Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ. Vì vậy, Nghị định số 92/2021/NĐ-CP đã điều chỉnh lại quy định về kê khai giảm thuế cho phù hợp. Ngoài ra, Nghị định số 92/2021/NĐ-CP cũng điều chỉnh một số nội dung về kê khai để đảm bảo phù hợp với Luật Quản lý thuế, Luật xử lý vi phạm hành chính.

Việc giảm thuế giá trị gia tăng dựa trên từng loại hàng hóa, dịch vụ

Việc giảm thuế GTGT đối với hàng hóa, dịch vụ cho doanh nghiệp, tổ chức áp dụng cả 02 phương pháp tính là phương pháp khấu trừ và phương pháp trực tiếp tỷ lệ % trên doanh thu nên Nghị định số 92/2021/NĐ-CP đã hướng dẫn cụ thể việc xuất hóa đơn để đảm bảo thực hiện đúng quy định của Nghị quyết, đồng thời để người mua hàng hóa, dịch vụ biết rõ hàng hóa, dịch vụ đã được giảm thuế GTGT.

Cụ thể: Đối với doanh nghiệp, tổ chức áp dụng phương pháp khấu trừ thuế thì việc xác định giảm 30% mức thuế suất thuế GTGT được thực hiện trực tiếp trên hóa đơn GTGT khi doanh nghiệp, tổ chức cung cấp dịch vụ: “Khi lập hoá đơn giá trị gia tăng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế giá trị gia tăng, tại dòng thuế suất thuế giá trị gia tăng ghi “mức thuế suất theo quy định (5% hoặc 10%) x 70%”; tiền thuế giá trị gia tăng; tổng số tiền người mua phải thanh toán. Căn cứ hóa đơn giá trị gia tăng, doanh nghiệp, tổ chức sản xuất kinh doanh hàng hóa, dịch vụ kê khai thuế giá trị gia tăng đầu ra, doanh nghiệp, tổ chức sản xuất kinh doanh mua hàng hóa, dịch vụ kê khai khấu trừ thuế giá trị gia tăng đầu vào theo số thuế đã giảm ghi trên hóa đơn giá trị gia tăng”.

Đối với doanh nghiệp, tổ chức áp dụng phương pháp trực tiếp tỷ lệ % trên doanh thu sử dụng hóa đơn bán hàng, trên hóa đơn bán hàng không có tiêu thức thuế GTGT, do đó, Nghị định số 92/2021/NĐ-CP quy định doanh nghiệp, tổ chức thực hiện giảm 30% mức tỷ lệ % để tính thuế GTGT tại dòng “Cộng tiền hàng hóa, dịch vụ” và ghi chú trên hóa đơn bán hàng.

Đối với trường hợp doanh nghiệp, tổ chức kinh doanh nhiều hàng hóa, dịch vụ: Để đảm bảo cơ quan thuế theo dõi, quản lý và xác định đúng nghĩa vụ thuế của người nộp thuế, tại Nghị định số 92/2021/NĐ-CP hướng dẫn rõ doanh nghiệp, tổ chức thực hiện lập hóa đơn riêng cho hàng hóa, dịch vụ được giảm thuế GTGT.

Đối với trường hợp doanh nghiệp, tổ chức đã lập hóa đơn và đã kê khai theo mức thuế suất hoặc mức tỷ lệ % để tính thuế GTGT chưa được giảm, tại Nghị định số 92/2021/NĐ-CP quy định những trường hợp này được phép lập hóa đơn điều chỉnh theo quy định của pháp luật về quản lý thuế, cụ thể: Người bán và người mua phải lập biên bản hoặc có thỏa thuận bằng văn bản ghi rõ sai sót, đồng thời người bán lập hóa đơn điều chỉnh sai sót và giao hóa đơn điều chỉnh cho người mua. Căn cứ vào hóa đơn điều chỉnh, người bán kê khai điều chỉnh thuế đầu ra, người mua kê khai điều chỉnh thuế đầu vào (nếu có).

Đối với trường hợp doanh nghiệp, tổ chức kinh doanh hàng hóa, dịch vụ thuộc đối tượng được giảm thuế GTGT đã phát hành hóa đơn đặt in dưới hình thức vé có in sẵn mệnh giá mà chưa sử dụng hết và có nhu cầu tiếp tục sử dụng, tại Nghị định số 92/2021/NĐ-CP quy định tạo điều kiện để doanh nghiệp, tổ chức thực hiện đóng dấu theo giá đã giảm 30% mức thuế suất thuế GTGT hoặc giá đã giảm 30% mức tỷ lệ % bên cạnh tiêu thức giá in sẵn để tiếp tục sử dụng.

Đánh giá tác động tới thu ngân sách nhà nước, Bộ Tài chính cho biết, gói hỗ trợ theo Nghị quyết số 406/NQ-UBTVQH15 của Ủy ban Thường vụ Quốc hội dự kiến sẽ tác động giảm thu ngân sách Nhà nước (NSNN) của năm 2021 khoảng gần 20 nghìn tỷ đồng. Số tiền thuế, tiền chậm nộp được hỗ trợ này sẽ góp phần hỗ trợ các doanh nghiệp, người dân vượt qua khó khăn do tác động của dịch bệnh COVID-19 để có thể tiếp tục hoạt động, đóng góp vào kết quả khôi phục lại nền kinh tế của đất nước sau dịch bệnh và góp phần thực hiện an sinh xã hội.

Để khắc phục và bù đắp các tác động đến thu NSNN trong ngắn hạn cũng như đảm bảo sự chủ động trong điều hành dự toán NSNN, Bộ Tài chính sẽ phối hợp với các Bộ, ngành có liên quan và địa phương chú trọng chỉ đạo thực hiện và triển khai hiệu quả các Luật thuế; tiếp tục cải cách hiện đại hóa hệ thống thuế, đơn giản hóa thủ tục hành chính thuế; đồng thời quyết liệt công tác quản lý thu NSNN, tập trung triển khai kịp thời, có hiệu quả các nhóm giải pháp quản lý thu, chống thất thu, chuyển giá, trốn thuế.

Khánh Linh được TCT xác nhận đủ đ/k kinh doanh dịch vụ làm thủ tục về thuế và đủ đ/k hành nghề của nhân viên đại lý thuế

Khánh Linh được TCT xác nhận đủ đ/k kinh doanh dịch vụ làm thủ tục về thuế và đủ đ/k hành nghề của nhân viên đại lý thuế

HƯỞNG ỨNG NGÀY CHUYỂN ĐỔI SỐ QUỐC GIA 2022

HƯỞNG ỨNG NGÀY CHUYỂN ĐỔI SỐ QUỐC GIA 2022

1900 1129

Bài viết mới nhất